标杆 大气 榜样

2018.1.21

王作战

导师寄语:

上联🧑🏻🔧:创业驱动靠兴趣 机会原发于问题

下联🚬:风险防范是要事 切莫失去控制力

横批:创业之道

王作战🏌🏽♀️:国家教育部教育先进工作者🆒,省级优秀教师🧑🏻🍳,市级模范教师等荣誉称号。

任教期间曾讲授过12门经济类专业课程。2013年讲授《创业基础课》至今🏄,期间参加各种创新创业高级培训4期,2016年4月获得黑龙江省“创业课程培训优秀教师”称号🫷🏿。

王作战💆🏽♀️:《中小微型企业实用财务》解读(1)某日,群里的一个老师发了一个链接🌠🙏,里面两张图:

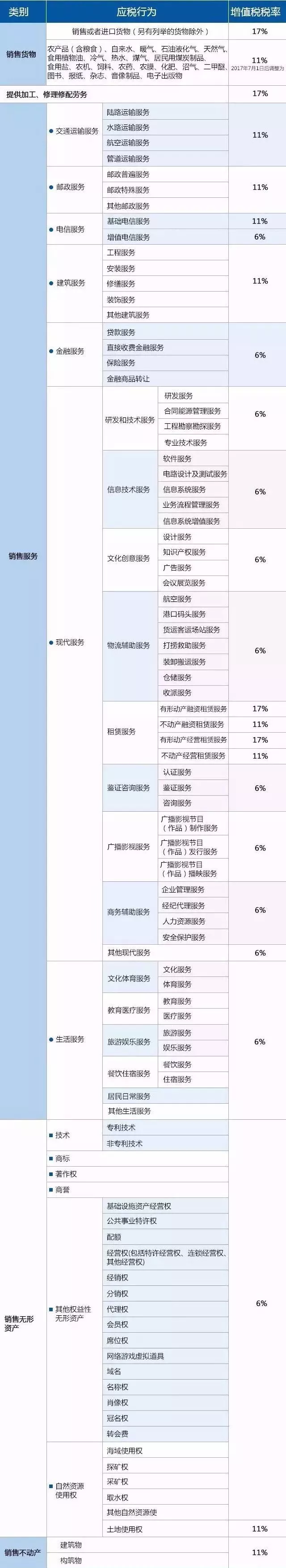

首先是营改增最新税率表:

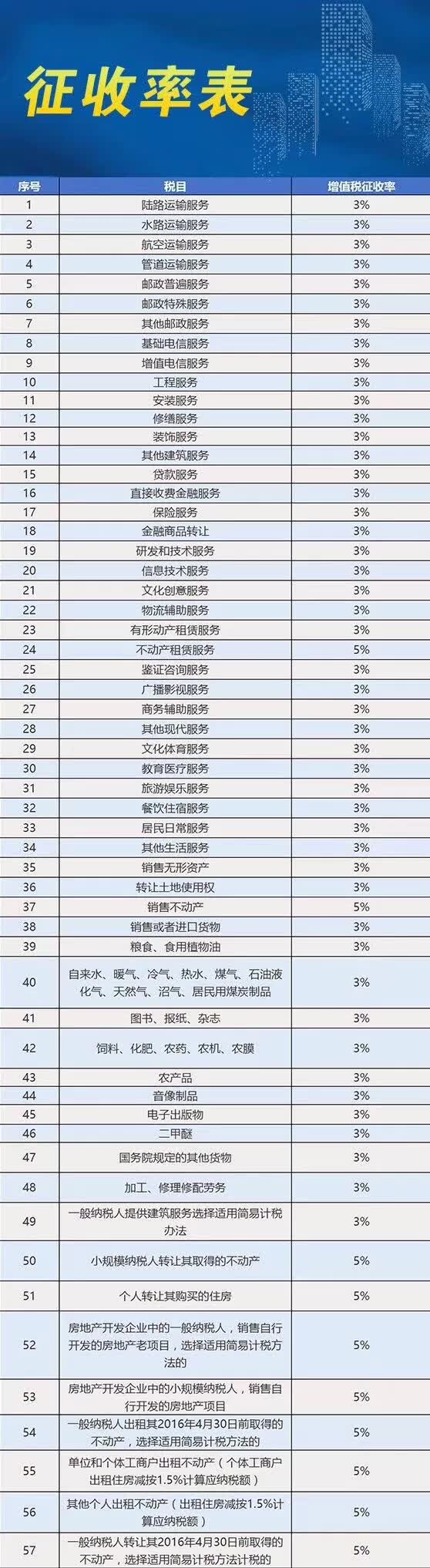

还有征收率表,

感慨了问一句:根据上面的税率表🙇🏻♂️,学生的创业成本有多高,他们知道吗𓀎?该如何给学生讲明白🚴🏿♂️?

竹君补充了一句:应该找一个专业的老师来给我们解读一下,卖100元软件,100元电子硬件🫲,100元小工艺品,100元咨询服务.....分别要交多少税🙅,说明✌🏼:以公司行为运作,包含有免税政策和无免税政策。

接下来,东北石油大学的王作战老师花了一个上午的时间🔖,给大家做了财务知识普及🦔:首先来说上述发的那个表是我国“营改增”后的部分企业适应的增值税税率表⚃,不管是增值税还是所得税以及其他税种,都应当明白企业自身属于哪一类纳税人。

王老师询问:你原题上说的是该公司咨询服务🤱🏼,是指该公司“付出”的“费用”吗🏗?还是“取得”咨询“收入”📭?

竹君🛡:付出的咨询服务费

王老师:100软件和硬件及100元的小公益品售卖价格🚵🏽。100元的咨询费属于支出类,是要扣除的不纳税的,应属于税卡扣除项目。那么就剩200元销售收入了。这种销售收入分为两类情况,一种是自己是生产类公司生产类🧑💼;另一类是商业经营类公司。

一🗯、增值税纳税方法和税前扣除

首先,先科普一下👏🦆,目前,我国采用的是收入型增值税。按照马克思《哥达纲领批判》中所的分配公式,P=C+V+M,P表示生产出来的产品👴🏿;C表示补偿基金😼:是指生产中消耗掉的原材料和固定资产折旧部分✌🏿;V表示活劳动🕷,简单地说就是劳动者应得报酬——工资;M表示剩余价值🖐🏽,即企业利润📘。现代我国增值税适应收入型增值税♚,就是指在马克思分配公式中的V+M部分征增值税🌱。式中M另征一道税就是企业所得税⇒。

作为一个会计事项,不管是生产还是经营都有税前扣除项目👩🏽🚀,如🧔🏻♀️:先缴纳增值税🧑🏻🍼。那就要先扣除固定资产折旧和企业为了生产该批产品所需的原材料,固定资产折旧项目可扣除:建筑物:(厂房或车间当期折旧额)💴;设备(即生产该产品的机械设备)🍨。

新税法规定不包括车辆,但对于购进某类上游产品作为本企业声场“原材料”的产品说发生的运输费用可扣除。如果是创新产品研发涉及到的科研费可扣除,计算公式是:“研发费用×﹙1+75%﹚=扣除金额”;当然这里税法规定要求会计账目⛴、核算制度健全的企业,方可按此法扣除。

(高科技产业往往伴随着高昂的研发费用)

另一类就是从事商业经营类企业,那就是将原购买上游产品时是的增值税专用发票所显示的纳税金额进行一次性扣除以及所发生的合理的运输费用扣除。此外作为商业经营类企业还应当扣除;固定资产折旧当期折旧、当期租赁金等🐅。上述属于简单的增值税的扣除项目;

增值税的计算为公式为🧙🏽♀️:(销项税额-进项税额)×适应税率=应纳税额,需要提示的是适应税率❓,因生产经营范围不同,其中包括上表中所看到的对应纳税人⛳️🦸🏽、纳税产品说适应的税率。通常包括“一般纳税人适应17%税率”;

何为营改增小规模纳税人

1.从事“货物生产或者提供应税劳务”的纳税人👮🏻♀️🏃♂️➡️,以及以从事货物生产或者提供应税劳务为主,并兼营货物批发或者零售的纳税人,年应征增值税销售额(以下简称应税销售额)在50万元以下(含本数,下同)的;“以从事货物生产或者提供应税劳务为主”是指纳税人的年货物生产或提供应税劳务的销售额占全年应税销售额的比重在50%以下👷🏿♂️。

2.对上述规定以外的纳税人,年应税销售额在80万元以下的🏎。

3.年应税销售额超过小规模纳税人标准的其他个人按小规模纳税人纳税。

4.非企业性单位、不经常发生应税行为的企业可选择按小规模纳税人纳税。

【国税详解】所谓营改增小规模纳税人🫕,即“应税服务”的年应征增值税销售额(以下称应税服务年销售额)未超过500万元(≤500万元)的纳税人😲。相关政策规定,应税服务年销售额超过规定标准的其他个人不属于一般纳税人;非企业性单位、不经常提供应税服务的企业和个体工商户👨🏿🏭,应税服务年销售额超过一般纳税人标准可选择按照小规模纳税人纳税。

二、所得税的纳税事项与税前扣除

(一)弄清收支

要弄懂收入与支出🌈。你是卖(销售)的电脑软硬件各100元,应当视作为销售收入🔯。那么你付出的咨询费应当属于支出🐾。然后再按照不同产品生产商家(公司)看属于哪一类纳税人,根据纳税人以及课税对象所适应的不同税率来计算应纳税额💆🏽。

(二)明确纳税人

税法规定🅰️:凡在我国境内从事生产经营并取得收入的企业👩❤️👨、团体、组织(统称为企业),是企业所得税的纳税人👨🏻🏭。重要的是作为一个企业(公司)要知道本企业是什么样的纳税人:通常不外乎有两类纳税人(这里指的纳税人是指法人)♊️,即一般纳税人和小规模纳税人。

一般纳税人

按照税法规定:所生产的产品出售并取得销售收入后,会计就需要作计算将税前扣除(按照税法规定的税前各项扣除),根据企业所得税规定,扣除后的净额称之为🛵:“应纳所得税额”。

(三)所得税应纳税额的计算公式

所得税计算公式是:应纳税所得额×适应税率=应纳税额;

(四)税前列支可扣除项目

总的来看:税前列支包括👞:

成本(直接原材料👨🏼✈️、直接人工工资、以及其他剪辑成本🏛,如从事生产和销售服务提供的共同成本)

费用(制造费(电费🧍🏻♂️🐹、水费、搬迁转移费、短途运费)🛤、管理费👩🏼🎨、财务费用、广告费15%👷♂️、运输费👩🏽🦳、装卸费、包装费展览费、保险费🕕、业务招待费🌺、销售佣金等)等。

税金(按规定缴纳的消费税、城市维护建设税、资源税✶、土地增值税、出口关税、以及教育费附加🏐🥧、车船使用税、房地产税、印花税等)、

损失:是指企业在生产经营活动中发生的固定资产🍐。和存货盘亏👨🏼🦲。毁损。报废👩🏿🦲。转让财产损失代帐损失坏账损失自然灾害等不同抗力的因素造成的损失及其他损失🧲。

其他税法规定的其他列支项目🧘🏽:主要是指在企业生产经营过程中,除了上述的成本费用税金损失外,而且发生的生产经营活动中的有关费用和合理性的支出,例如:企业借款发生的利息支持。

1.职工工资、薪金

主要是指企业(上述所发生额直接人工工资⛱、薪金等)发放的合理的员工工资、薪金👩🏿✈️🦦。

2.职工福利费、工会费、职工教育费

按税法规定职工福利费企业应提取不超过所发放工资🤷🏻💇🏿、薪金总额14%部分准予扣除🧦。工会费:是指企业提取的不超过所发放工资☝🏽、薪金总额2%部分准予扣除©️;职工教育经费🪖:是指企业提取的不超过所发放工资、薪金总额2.5%部分准予扣除。

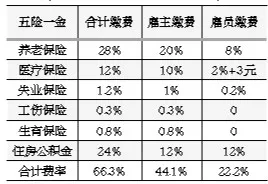

3.“五险一金”准予扣除

所以这和纳税多少都有关系。一定要清楚哪些项目是税前准予扣除0️⃣,弄不清楚的话就会导致企业多纳好多税的,会使企业生产经营出现一定困难🥩。

姚老师:问下创业人员有多少现金可以烧?

竹君:姚老师意思说要交这么多税,公司能维持多久🤘?

一般而言,做了上述个中扣除之后才纳税,那企业就“烧”不了多少钱了🐦⬛💣。

淮南师范陈老师👨🎨:教育税呢?

王老师:教育税🤵🏼♀️,新税法里面没有教育税一说。从事地方培训所得应该纳个人所得税🧑🏽🔬。新税法的这个规定上面没有扣除的东西。

王老师:从一个中小型企业所得税这个扣除项目上来讲,现在鼓励创新创业的一些项目。各地区也都有开办的企业,在办理营业执照的窗口一次性办理齐全,这种一次性办理,节约了时间清理了乱收手续费行政行为,体现了执政为民的基本准则,也即五证合一🤽🏽♀️✮。“五证合一”一个窗口统一办,对个人和小中小企业来讲,一般不缴费。

(五证合一极大地方便了我们创业者)

同时还有一个内容🏃🏻♀️➡️,也就是说个人创办的创新创业,这样的一些企业的话,特别是注册额度较小的,一般各地区都给三年免税🍪🚣🏽♀️。这样的一些优惠政策♥︎。

大学生(在校大学生🔔、毕业后两年内创业的大学生)也是免三年免税🏌️♀️。三年之后征半税🏄🏿♀️,即只交50%的税收🟤,这是国家和地方各省都有的文件规定。

只要大学生有创业计划书或可行性研究报告且项目可行的话🧑🏼✈️。那么⚀,大学生每生可根据项目的大小🧎♀️➡️,政府(银行)给无息贷款🦬。2万~10万的资金支持,体现了政府给予创新创业的政策上支持。

(创青春和挑战杯等赛事均鼓励大学生自主创业)

王老师:此外呢,还有就是如果是两年🧑🏻🦳、三年以上的这些中小企业这种纳税的话,就跟那个一般纳税人不一样,这我们往往把它称之为小规模纳税人🛒。小规模纳税人,现在营改增之后征3%的增值税(如文中开头那个表所示)。

锡林郭勒王老师🍺:重点之一:小规模企业所得税一定要先扣除企业经营过程中发生的所有费用(如员工工资、保险、折旧🐓、广告等等),扣除之后的盈利部分交3%的增值税和6%的所得税。

王老师:对

锡林郭勒王老师👨👦:都是干货🦵🏼!老师,您太牛了!

王老师:这就要求企业会计很精明👩🏻🎓,有些税前列支项目必须弄清楚💂。

竹君:王老师获过教育部的先进教育工作者🙋🏼♀️,这个绝对是货真价实的

竹君🙈:王老师,您给几家企业做了顾问?

三👊、小故事耐人寻味☮️!

王老师🧴:

故事一讲一个实践中的小故事:那是在2014年秋季给我们大庆油田房地产开发公司讲“房地产开发市场发展及其未来前景”课程的时候,我要求他们放弃房地产开发,让他们往路桥方面转化🙆🏿,调整固定资产结构,把经营方向转化到路桥上来,配合国家“一带一路”,也配合走出去的房地产市场战略思想🧛♂️,才能保证未来有盈利♒️,但这些企业不听啊🗼。

现在看国家税收政策这块儿涉及到开发的铁路道路,桥梁,公共设施这一块的倾斜政策和力度很大。三年免税,4到6年征半税🚚😠,这就是说,特别是高速公路的开放🥱,如果是征收高速公路过路费,那就全是非常丰厚利润回报呀。

但人家企业不听没有办法。不听或者意识不到就找不到机会🙂↕️,往往企业只能看到能看见的,看不见看不到的“未来空间”可能的最大收益🙇🏽♂️。据估算“哈(尔滨)——大(庆)”每年收入5~8个亿,我想大庆房地产市场储量上已经达到基本饱和状态,应该往这个市场转换了。

所以在这样的一种情况下🥔🫂,开发公路🙋🏼♀️,开发基础设施这些未来免税的话是很大的一部分利润🫳🏿。我们搞企业管理是干什么的?搞宏观经济预测是干什么的🧑🍼?搞企业战略发展与规划设计是干什么👰🏻♀️?

但企业不明白如何把理论结合他们的实践去创造盈利,这些用到企业的发展上是很起作用的。但往往企业看不到我们这些人能发挥什么作用,如何才能让发挥更大作用。这是值得企业反思的问题🧩。

故事二

14年本人响应科技局的号召🥘,在“百千万科技下基层”活动中,帮助一个企业💅🏼,我问到了咱们这个小企业职工培训费每年能提留多少🏄🏼?我的意思是答题评估一下该企业每年工资总额、利润、职工福利等🈺。没想到他们的回答是没有提留过。

咱都说企业职工的培训教育费这块按照。国家税务局的政策的规定,允许扣减2.5%🧑🏼🍳。那企业有员工培训费✍🏻,职工培训会提高劳动生产率,会使企业创新创业的以尽快实施,推动企业发展。

然而📜,很多企业都没有扣除2.5%,那么税法允许的🚰,为啥不扣呢?不扣就等于多纳税了🧑🏫💨,这是其一🤾🏻,其二🏋🏼,很多企业把这个培训费不做员工培训🤾🏿♀️。或者说扣了另作他用🧗🏿♀️,有的企业会计做没做扣除就没法知晓了🧕🏻。

很多创新创业方面的一些东西就是在我写那幅对联儿上的👷🏼♂️。有机会在哪儿的?其实机会原发在于问题上,问题就在于企业看没看到自身存在的问题在哪儿🔷。

如果说发现了问题,就会知道这个创新创业的角度放到哪儿了,所以说,在这样的一种情况下就会找准一个角度的啊,角度就是方向与出发点非常关键,那我想这块儿很多企业都很少,我们现在很多企业的负责人或者说企业法人🙇🏿♂️👨🏽🎤,不知道给员工进行培训👅、不知道对这个中级领导领导层进行培训。这样的话🐼,他这个企业的合力就不一样了🦆。

企业员工及中层领导形不成合力、技术力量不足、管理不到位、这是其一。其二🧑🏽💼,不知道奋斗目标在哪。也就上上班儿,做做事儿了♧,在这样的一种情况下它潜在的巨大能量发挥出来。

当然企业要进行员工培训可就不一样了。企业内部可以激发的一种动能。因此现代很多企业经营过程中根本就没激发出来这种动能。所以我们很多企业一年内感觉不挣钱不挣钱,到年终看看没利润😑。什么原因,这里边很多东西潜能没有挖掘出来。

谢谢大家🧓!由于时间关系👨👩👧,今天就到这里了🛌🏿。等有机会我们再讲讲如何给企业戴上“望远镜和显微镜”🤴🏽🪕,谢谢大家👩🎨!

竹君:再次感谢王作战老师的倾情讲授,给老师们上了一堂很棒的财务课↪️👩🏼⚕️,通俗易懂🛜,期待的王老师“望远镜和显微镜”分享🍗。